- Bukti Penerimaan Surat Tanda Terima Pelaporan SPT Tahunan PPH Badan

- Prosedur dan Tata Cara Mendapatkan Bukti Penerimaan: Bukti Penerimaan Surat Tanda Terima Pelaporan Spt Tahunan Pph Badan

- Peran dan Fungsi Bukti Penerimaan dalam Pelaporan Pajak

-

Informasi Tambahan yang Terdapat pada Bukti Penerimaan

- Informasi Penting dalam Bukti Penerimaan

- Hubungan Informasi Bukti Penerimaan dengan Data SPT Tahunan PPH Badan, Bukti penerimaan surat tanda terima pelaporan spt tahunan pph badan

- Verifikasi Pelaporan Pajak Menggunakan Bukti Penerimaan

- Perbedaan Informasi antara Bukti Penerimaan dan Data SPT Tahunan PPH Badan

- Terakhir

Bukti Penerimaan Surat Tanda Terima Pelaporan SPT Tahunan PPH Badan merupakan dokumen penting bagi setiap wajib pajak badan. Dokumen ini menjadi bukti sah bahwa laporan pajak telah disampaikan kepada Direktorat Jenderal Pajak (DJP). Memahami jenis, prosedur pengurusan, dan peran penting bukti penerimaan ini sangat krusial untuk menghindari masalah perpajakan di kemudian hari. Artikel ini akan membahas secara lengkap mengenai bukti penerimaan tersebut, mulai dari definisi hingga strategi pencegahan hilangnya bukti penerimaan.

Proses pelaporan pajak badan memang terkadang rumit, namun dengan pemahaman yang tepat mengenai bukti penerimaan SPT Tahunan PPH Badan, proses tersebut akan menjadi lebih terstruktur dan terhindar dari risiko. Dari penjelasan mengenai jenis-jenis bukti penerimaan hingga langkah-langkah mendapatkannya, semua akan diuraikan secara detail dan mudah dipahami.

Bukti Penerimaan Surat Tanda Terima Pelaporan SPT Tahunan PPH Badan

Pelaporan Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPH) Badan merupakan kewajiban setiap wajib pajak badan. Setelah menyampaikan SPT Tahunan, bukti penerimaan menjadi sangat penting sebagai dokumen yang menunjukkan bahwa laporan pajak telah diterima oleh Direktorat Jenderal Pajak (DJP). Artikel ini akan menjelaskan mengenai bukti penerimaan tersebut, jenis-jenisnya, dan proses penerimannya.

Definisi dan Jenis Bukti Penerimaan SPT Tahunan PPH Badan

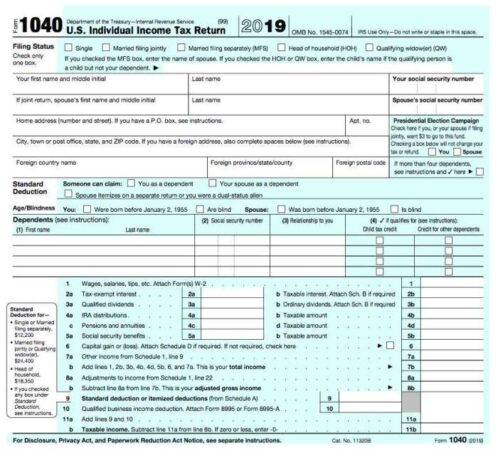

Bukti penerimaan SPT Tahunan PPH Badan adalah dokumen resmi yang dikeluarkan oleh DJP sebagai tanda bukti bahwa laporan SPT Tahunan PPH Badan telah diterima dan tercatat dalam sistem administrasi perpajakan. Bukti ini berfungsi sebagai perlindungan bagi wajib pajak dari potensi sengketa pajak di kemudian hari. Beberapa jenis bukti penerimaan yang umum digunakan meliputi bukti penerimaan elektronik (e-Filing), bukti penerimaan melalui pos, dan bukti penerimaan langsung di kantor pelayanan pajak.

Perbandingan Jenis Bukti Penerimaan SPT Tahunan PPH Badan

Berikut perbandingan beberapa jenis bukti penerimaan SPT Tahunan PPH Badan:

| Jenis Bukti | Metode Penerimaan | Kelebihan | Kekurangan |

|---|---|---|---|

| Bukti Penerimaan Elektronik (e-Filing) | Melalui sistem DJP Online | Cepat, praktis, dan mudah diakses; bukti tersimpan digital | Membutuhkan akses internet dan keahlian digital; potensi masalah teknis |

| Bukti Penerimaan Melalui Pos | Pengiriman SPT melalui kantor pos | Bukti fisik mudah disimpan; relatif aman | Prosesnya lebih lama; resiko kehilangan surat selama pengiriman; memerlukan bukti pengiriman pos |

| Bukti Penerimaan Langsung di Kantor Pelayanan Pajak | Penyerahan langsung SPT ke kantor pajak | Kepastian penerimaan langsung; dapat langsung konfirmasi | Membutuhkan waktu dan tenaga untuk datang ke kantor pajak; rentan kehilangan bukti jika tidak disimpan dengan baik |

Proses Penerimaan Surat Tanda Terima

Proses penerimaan surat tanda terima bervariasi tergantung metode pelaporan. Untuk e-Filing, setelah SPT berhasil diunggah dan diverifikasi sistem, bukti penerimaan akan langsung muncul di layar dan dapat diunduh. Untuk pelaporan melalui pos, bukti penerimaan berupa tanda terima pengiriman dari kantor pos dan bukti penerimaan dari petugas pajak setelah SPT diverifikasi. Sedangkan untuk penyerahan langsung, bukti penerimaan berupa tanda terima yang diberikan oleh petugas pajak setelah SPT diperiksa dan diterima.

Perbedaan Bukti Penerimaan Sah dan Tidak Sah

Bukti penerimaan yang sah harus memiliki tanda tangan dan stempel resmi dari petugas DJP, nomor registrasi SPT, dan tanggal penerimaan yang jelas. Contoh bukti penerimaan yang sah adalah bukti penerimaan elektronik yang dikeluarkan oleh sistem DJP Online dengan kode verifikasi yang valid. Sebaliknya, bukti penerimaan yang tidak sah mungkin berupa tanda terima yang tidak resmi, tidak memiliki stempel dan tanda tangan resmi, atau memiliki informasi yang tidak lengkap dan tidak akurat.

Contoh bukti penerimaan tidak sah misalnya adalah tanda terima yang hanya berupa catatan tangan tanpa stempel dan tanda tangan resmi dari petugas pajak.

Prosedur dan Tata Cara Mendapatkan Bukti Penerimaan: Bukti Penerimaan Surat Tanda Terima Pelaporan Spt Tahunan Pph Badan

Mendapatkan bukti penerimaan Surat Tanda Terima (STR) pelaporan SPT Tahunan PPH Badan merupakan langkah krusial untuk memastikan pelaporan pajak Anda tercatat dan terverifikasi dengan baik oleh Direktorat Jenderal Pajak (DJP). Bukti penerimaan ini berfungsi sebagai perlindungan bagi wajib pajak dari potensi sengketa atau permasalahan di kemudian hari terkait pelaporan pajak.

Berikut ini dipaparkan prosedur dan tata cara untuk memperoleh bukti penerimaan tersebut, beserta hal-hal penting yang perlu diperhatikan.

Langkah-langkah Mendapatkan Bukti Penerimaan STR

Proses mendapatkan bukti penerimaan STR relatif mudah dan dapat dilakukan melalui beberapa jalur. Perbedaannya terletak pada metode pelaporan SPT Tahunan PPH Badan yang Anda pilih.

- Pelaporan Secara Elektronik (e-Filing): Setelah berhasil melakukan e-Filing dan SPT Anda dinyatakan diterima sistem, bukti penerimaan akan otomatis tersimpan dalam sistem e-Filing. Anda dapat mengunduh bukti penerimaan tersebut dalam bentuk PDF. Pastikan untuk menyimpan file tersebut dengan aman.

- Pelaporan Secara Manual: Jika Anda melaporkan SPT Tahunan PPH Badan secara manual di kantor pelayanan pajak, petugas akan memberikan STR kepada Anda setelah SPT Anda diverifikasi. Pastikan untuk memeriksa keaslian dan kelengkapan data pada STR sebelum meninggalkan kantor pajak.

Hal-hal Penting yang Perlu Diperhatikan

Beberapa poin penting perlu diperhatikan untuk memastikan proses berjalan lancar dan bukti penerimaan diperoleh dengan benar.

- Pastikan data pada SPT Tahunan PPH Badan sudah lengkap dan akurat sebelum melakukan pelaporan, baik secara elektronik maupun manual. Kesalahan data dapat menyebabkan penolakan SPT dan menghambat proses penerimaan.

- Simpan dengan baik bukti penerimaan STR baik dalam bentuk fisik maupun digital. Buatlah sistem penyimpanan yang terorganisir agar mudah diakses di kemudian hari.

- Jika melaporkan secara manual, pastikan untuk membawa dokumen pendukung yang diperlukan sesuai dengan ketentuan yang berlaku.

- Periksa kembali nomor identitas pajak (NPWP) dan data perusahaan yang tertera pada STR untuk memastikan kesesuaiannya.

Konsekuensi Tidak Mendapatkan Bukti Penerimaan

Ketidakmampuan untuk mendapatkan bukti penerimaan STR dapat menimbulkan berbagai permasalahan. Meskipun SPT telah disampaikan, tanpa bukti penerimaan, akan sulit untuk membuktikan bahwa pelaporan pajak telah dilakukan sesuai ketentuan. Hal ini dapat berpotensi menimbulkan masalah dalam hal pemeriksaan pajak dan dapat menyebabkan sanksi administrasi berupa denda atau bahkan tuntutan hukum.

Skenario dan Solusi Kendala Mendapatkan Bukti Penerimaan

Berikut contoh skenario dan solusinya:

| Skenario | Solusi |

|---|---|

| SPT ditolak sistem e-Filing karena kesalahan data. | Periksa kembali data SPT dan perbaiki kesalahan. Ajukan kembali pelaporan setelah memastikan semua data sudah benar. |

| STR tidak diterima saat pelaporan manual. | Segera hubungi petugas pajak di kantor pelayanan pajak untuk menanyakan status SPT dan meminta penjelasan mengenai STR. |

| File STR hilang atau rusak. | Jika pelaporan dilakukan secara elektronik, unduh kembali STR dari sistem e-Filing. Jika pelaporan manual, minta duplikat STR kepada kantor pajak dengan menunjukkan bukti pelaporan. |

Cara Menyimpan dan Mengarsipkan Bukti Penerimaan

Untuk menjaga keamanan dan aksesibilitas bukti penerimaan STR, sebaiknya dilakukan penyimpanan dan pengarsipan yang terorganisir. Simpan STR baik dalam bentuk fisik maupun digital (misalnya, dalam format PDF) di tempat yang aman dan mudah diakses. Anda dapat menggunakan sistem penamaan file yang sistematis (misalnya, berdasarkan tahun pajak dan NPWP) untuk memudahkan pencarian. Untuk penyimpanan fisik, gunakan folder atau lemari arsip yang aman dari kerusakan dan kehilangan.

Peran dan Fungsi Bukti Penerimaan dalam Pelaporan Pajak

Surat Tanda Terima (STR) pelaporan Surat Pemberitahuan (SPT) Tahunan PPh Badan merupakan dokumen penting yang memiliki peran krusial dalam proses perpajakan. Keberadaannya tidak hanya sekedar bukti administratif, tetapi juga menjadi penjamin kepatuhan dan perlindungan bagi wajib pajak. Pemahaman yang komprehensif mengenai peran dan fungsi STR ini sangatlah penting untuk menghindari potensi masalah di kemudian hari.

Peran Penting Bukti Penerimaan dalam Kepatuhan Perpajakan

Bukti penerimaan, dalam hal ini STR, berfungsi sebagai bukti otentik bahwa SPT Tahunan PPh Badan telah disampaikan kepada Direktorat Jenderal Pajak (DJP). STR menjadi bukti kepatuhan wajib pajak dalam memenuhi kewajiban perpajakannya sesuai dengan peraturan perundang-undangan yang berlaku. Keberadaan STR memudahkan proses verifikasi data pajak oleh DJP dan memperkuat transparansi pelaporan pajak. Tanpa STR, proses verifikasi akan menjadi lebih kompleks dan berpotensi menimbulkan permasalahan bagi wajib pajak.

Fungsi Bukti Penerimaan sebagai Perlindungan Wajib Pajak

STR memberikan perlindungan hukum bagi wajib pajak. Jika terjadi sengketa atau permasalahan terkait pelaporan pajak, STR dapat menjadi bukti kuat yang mendukung klaim wajib pajak. STR menunjukkan bahwa wajib pajak telah memenuhi kewajibannya secara tepat waktu dan sesuai prosedur. Hal ini dapat mencegah potensi denda, sanksi, atau bahkan tuntutan hukum yang tidak berdasar.

Pentingnya Menyimpan Bukti Penerimaan dalam Jangka Waktu Tertentu

Penyimpanan STR selama jangka waktu tertentu, minimal selama lima tahun sejak tahun pajak berakhir, sangatlah penting. Hal ini untuk mengantisipasi potensi pemeriksaan pajak di masa mendatang dan melindungi hak-hak wajib pajak. Bukti penerimaan yang tersimpan dengan baik akan mempermudah proses pemeriksaan dan mencegah kerugian yang mungkin timbul akibat hilangnya bukti tersebut.

Potensi Masalah Akibat Hilang atau Rusaknya Bukti Penerimaan

Hilang atau rusaknya STR dapat menimbulkan berbagai masalah bagi wajib pajak. Proses verifikasi data pajak akan menjadi lebih sulit, bahkan dapat menyebabkan kesulitan dalam pembuktian kepatuhan pajak. Wajib pajak berpotensi dikenakan sanksi administrasi atau denda karena dianggap belum memenuhi kewajiban pelaporan. Dalam kasus yang lebih serius, hilangnya STR dapat menyebabkan kerugian finansial yang signifikan bagi perusahaan.

Strategi Pencegahan Hilangnya Bukti Penerimaan

Untuk mencegah hilangnya STR, beberapa strategi dapat diterapkan. Pertama, simpan STR secara terorganisir dan aman, misalnya dalam arsip digital maupun fisik yang terlindungi. Kedua, buatlah salinan STR baik digital maupun fisik dan simpan di tempat yang berbeda. Ketiga, catat informasi penting dari STR, seperti nomor registrasi dan tanggal penerimaan, dalam sebuah sistem pencatatan yang terintegrasi.

Keempat, manfaatkan fitur penyimpanan digital yang disediakan oleh DJP untuk menyimpan salinan digital STR. Dengan menerapkan strategi ini, risiko kehilangan STR dapat diminimalisir.

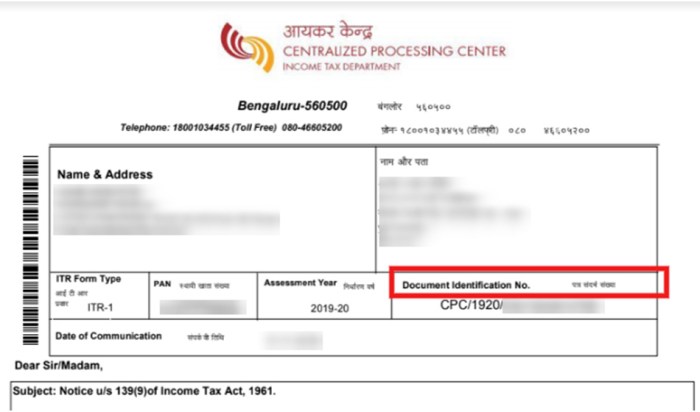

Informasi Tambahan yang Terdapat pada Bukti Penerimaan

Bukti Penerimaan Surat Tanda Terima (Bupot) pelaporan SPT Tahunan PPH Badan bukan sekadar tanda bukti pengajuan. Bupot menyimpan informasi penting yang berguna untuk verifikasi dan memastikan pelaporan pajak berjalan lancar. Informasi-informasi ini membantu wajib pajak dan otoritas pajak dalam melakukan pengecekan dan memastikan data yang dilaporkan konsisten dan akurat.

Berikut penjelasan lebih lanjut mengenai informasi tambahan yang terdapat pada Bupot dan signifikansinya.

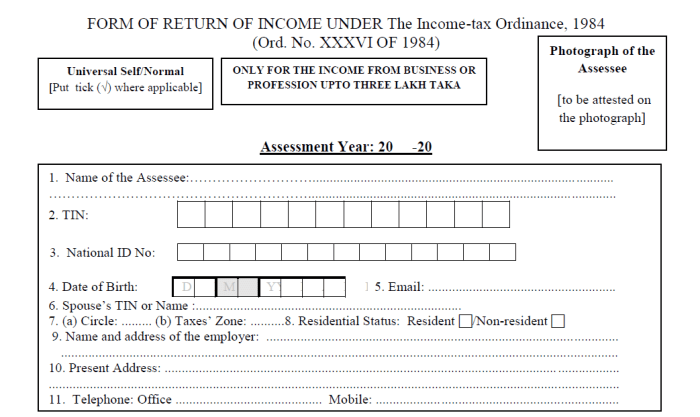

Informasi Penting dalam Bukti Penerimaan

Beberapa informasi penting biasanya tercantum dalam bukti penerimaan SPT Tahunan PPH Badan. Informasi ini saling berkaitan dan memberikan gambaran lengkap mengenai proses pelaporan pajak.

- Nomor Bukti Penerimaan (Bupot): Merupakan nomor unik yang mengidentifikasi setiap pelaporan SPT. Nomor ini penting untuk melacak status pelaporan dan memudahkan pencarian data jika diperlukan.

- Nama dan Nomor Pokok Wajib Pajak (NPWP): Memastikan identitas wajib pajak yang melaporkan SPT. Kesesuaian data ini sangat krusial untuk menghindari kesalahan pencocokan data.

- Tanggal Penerimaan SPT: Menunjukkan tanggal ketika SPT diterima oleh kantor pajak. Tanggal ini penting untuk menentukan tenggat waktu pemrosesan dan pengecekan data.

- Jenis SPT: Menyatakan jenis SPT yang dilaporkan, dalam hal ini SPT Tahunan PPH Badan. Informasi ini memastikan bahwa SPT yang diterima sesuai dengan jenis wajib pajak.

- Tahun Pajak: Menunjukkan tahun pajak yang dilaporkan dalam SPT. Informasi ini memastikan data yang dilaporkan sesuai dengan periode pelaporan yang berlaku.

- Kode Kantor Pajak: Menunjukkan kantor pajak tempat SPT dilaporkan. Kode ini memudahkan dalam pencarian dan pengolahan data oleh kantor pajak yang bersangkutan.

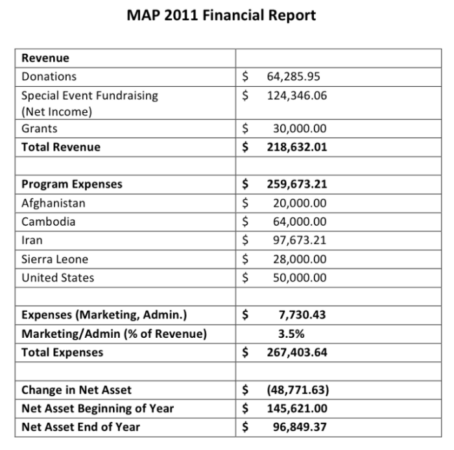

Hubungan Informasi Bukti Penerimaan dengan Data SPT Tahunan PPH Badan, Bukti penerimaan surat tanda terima pelaporan spt tahunan pph badan

Informasi pada bukti penerimaan harus selaras dengan data yang dilaporkan dalam SPT Tahunan PPH Badan. Ketidaksesuaian dapat mengindikasikan adanya kesalahan dalam pelaporan.

| Informasi pada Bukti Penerimaan | Data SPT Tahunan PPH Badan | Penjelasan | Contoh Ketidaksesuaian dan Penanganannya |

|---|---|---|---|

| Nomor Bupot | Nomor identifikasi SPT dalam sistem | Nomor Bupot harus sama dengan nomor identifikasi SPT dalam sistem DJP. | Jika berbeda, segera hubungi kantor pajak untuk klarifikasi. |

| NPWP | NPWP Wajib Pajak | NPWP pada Bupot harus sesuai dengan NPWP yang tertera pada SPT. | Kesalahan NPWP dapat menyebabkan SPT ditolak. Perbaikan harus dilakukan segera. |

| Tanggal Penerimaan | Tanggal pelaporan SPT | Tanggal penerimaan pada Bupot harus mendekati tanggal pelaporan SPT. | Perbedaan tanggal yang signifikan perlu dikonfirmasi ke kantor pajak. |

| Tahun Pajak | Tahun pajak yang dilaporkan | Tahun pajak pada Bupot dan SPT harus sama. | Kesalahan tahun pajak menyebabkan SPT tidak terproses dengan benar. |

Verifikasi Pelaporan Pajak Menggunakan Bukti Penerimaan

Bukti penerimaan dapat digunakan untuk memverifikasi bahwa SPT Tahunan PPH Badan telah diterima oleh kantor pajak. Wajib pajak dapat menggunakan nomor Bupot untuk mengecek status pelaporan SPT melalui situs web Direktorat Jenderal Pajak (DJP). Kesesuaian informasi pada Bupot dengan data SPT menunjukkan bahwa pelaporan pajak telah dilakukan dengan benar.

Contohnya, jika wajib pajak melaporkan SPT Tahunan PPH Badan dan menerima Bupot dengan nomor unik, wajib pajak dapat menggunakan nomor tersebut untuk mengecek status SPT-nya di situs DJP. Jika statusnya menunjukkan “SPT diterima dan sedang diproses”, hal ini mengkonfirmasi bahwa pelaporan telah berhasil dilakukan.

Perbedaan Informasi antara Bukti Penerimaan dan Data SPT Tahunan PPH Badan

Jika terdapat perbedaan informasi antara bukti penerimaan dan data SPT Tahunan PPH Badan, hal ini perlu segera ditindaklanjuti. Perbedaan tersebut dapat disebabkan oleh kesalahan input data saat pelaporan atau kesalahan sistem. Wajib pajak harus segera menghubungi kantor pajak terkait untuk melakukan klarifikasi dan perbaikan data.

Sebagai contoh, jika nomor NPWP pada Bupot berbeda dengan NPWP pada SPT, hal ini akan menyebabkan masalah dalam proses pengolahan data pajak. Wajib pajak harus segera menghubungi kantor pajak untuk memperbaiki kesalahan tersebut.

Terakhir

Keberadaan bukti penerimaan SPT Tahunan PPH Badan tidak hanya sekadar formalitas, melainkan jaminan keamanan dan kepastian hukum bagi wajib pajak. Dengan memahami peran dan fungsinya, serta memperhatikan prosedur dan tata cara mendapatkannya, wajib pajak dapat meminimalisir risiko dan memastikan kepatuhan perpajakan berjalan lancar. Selalu pastikan untuk menyimpan bukti penerimaan dengan aman dan terorganisir untuk menghindari masalah di masa mendatang.